Êtes-vous au fait de votre capital épargne ?

Tout ce que vous avez toujours voulu savoir sur le certificat de prévoyance… sans jamais oser le demander !

Que nous apprend ce certificat ?

Pour une majorité d’entre nous, l’épargne dans la prévoyance professionnelle représente une part prépondérante de notre fortune totale. Et si l’une de ses principales prestations est le versement d’une rente (ou d’un capital) de vieillesse au moment de la retraite, elle est loin d’être la seule car rien n’est plus constant que le changement : nouvel emploi, modification de l’état civil, acquisition d’un logement, invalidité, départ à l’étranger ne sont que quelques exemples de l’importance que peut avoir la prévoyance professionnelle tout au long de notre vie. Il n’est donc jamais trop tôt pour s’y intéresser !

Décodez votre certificat de prévoyance professionnelle !

Dans la pratique, l’employeur a souvent une influence prépondérante dans le choix de l’institution de prévoyance auprès de laquelle il souhaite assurer ses collaborateurs.trices puis dans la définition du plan de prévoyance. Les possibilités de moduler la solution de prévoyance étant innombrables, l’employeur a le choix de s’en tenir aux prescriptions légales minimales ou celui d’étendre de manière plus ou moins généreuse la couverture d’assurance. Il en résulte que le niveau des prestations de prévoyance professionnelle peut varier considérablement d’une entreprise à l’autre et que, pour les collaborateurs.trices, il est en définitive un élément aussi important que le salaire, le cahier des charges ou les perspectives de carrière. D’où la nécessité de comprendre quels sont les éléments-clefs de ce document pour en mesurer l’impact sur votre situation financière personnelle.

Une des valeurs principales du groupe FCT est de favoriser une meilleure connaissance de la prévoyance professionnelle, et ce notamment en cette période de réforme de l’AVS et du 2ème pilier sur laquelle nous reviendrons plus allègrement dans de prochaines publications. C’est ainsi que les assurés du groupe FCT ont accès à toutes leurs informations en tout temps et en tout lieu, sur leur ordinateur, tablette ou leur téléphone mobile.

Passons donc en revue ces éléments essentiels en les expliquant de manière simple et compréhensible à l’exemple du certificat établi par le groupe FCT.

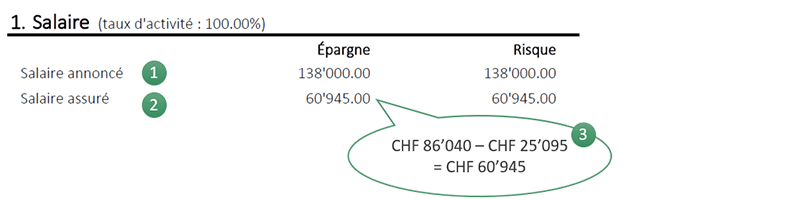

Le salaire - Une richesse plus ou moins riche

Cette section indique le montant de votre salaire annoncé (1) (c’est-à-dire généralement votre salaire brut AVS) et celui de votre salaire assuré (2), c’est-à-dire le salaire annoncé moins l’éventuelle déduction de coordination (3) (maximum CHF 25'095.- en 2021). La déduction de coordination s’applique pour tenir compte du fait qu’une partie des prestations de retraite est déjà couverte par l’AVS. D’autre part, la Loi sur la prévoyance professionnelle (LPP) prévoit l’obligation d’assurer la part de salaire qui se situe entre le montant de la déduction de coordination et la limite supérieure du salaire LPP (CHF 86'040.- en 2021) mais les entreprises optent souvent pour des solutions plus généreuses en couvrant également les revenus qui dépassent ce plafond.

On le voit, le salaire assuré peut varier considérablement selon les dispositions définies dans le plan de prévoyance : un salaire élevé ne garantit donc pas une retraite confortable ! Et comme il sert de base pour tous les calculs ultérieurs, il est naturellement un élément-clé du certificat de prévoyance.

(> vidéos explicatives)

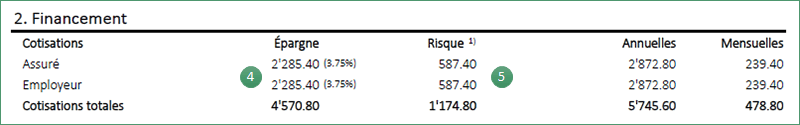

Le financement - Vous épargnez une partie de votre salaire et votre employeur double cette épargne… ou plus….

Les prestations de votre plan de prévoyance sont principalement financées par les cotisations salariales dont les taux sont fixés dans le plan de prévoyance. La loi prévoit des taux minimaux qui sont échelonnés en fonction de l’âge de l’assuré(e) mais le plan peut déroger à cette règle et prévoir un financement différent comme un taux unique ou plusieurs plans avec des taux de cotisations différents, au choix de l’assuré.e. D’autre part, la cotisation de l’employeur doit être au moins égale à la somme des cotisations de tous ses employés mais certains employeurs octroient volontairement des contributions plus élevées. (4)

Les cotisations servent à financer non seulement l’épargne qui permettra le versement de vos rentes de vieillesse futures mais également les primes d’assurance contre les risques de décès (prestations de survivants) et d’invalidité (rentes d’invalidité) (5). Grâce au certificat de prévoyance, vous pouvez connaître le détail des différents montants versés par l’employeur et par vous-même en tant qu’assuré, aussi bien au titre de l’épargne que celui du risque. Ces montants seront déterminants pour le calcul de vos différentes prestations.

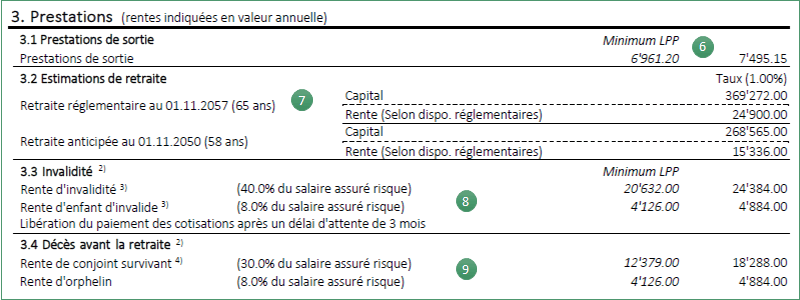

Les prestations

Votre compte épargne vous suit tout au long de votre parcours professionnel (prestation de sortie)

Aussi appelée prestation de libre passage, la prestation de sortie est le montant qui serait transféré à votre nouvelle caisse de pension si vous deviez changer d’emploi. Il s’agit de la somme de toutes les cotisations versées par votre employeur et vous-même en vue de constituer votre avoir de vieillesse, auxquelles s’ajoutent les intérêts accumulés ainsi que, le cas échéant, les prestations de libre passage apportées et les rachats volontaires effectués. Ce montant doit dans tous les cas être égal à l’avoir de vieillesse minimum tel que décrit par la loi, dit « minimum LPP ». La différence entre la prestation de sortie et l’avoir de vieillesse minimum LPP vous permet de comprendre quelle partie de la couverture correspond à la loi ou va au-delà. Un écart important entre ces deux chiffres démontre la générosité du plan de prévoyance auquel votre entreprise a souscrit (6). C’est également ce montant auquel vous auriez droit, dans les conditions prévues par la loi, si vous décidiez de vous établir à votre propre compte ou si vous souhaitiez partir définitivement à l’étranger.

Votre compte épargne à la retraite

Il s’agit des prestations de vieillesse annuelles dont vous disposeriez si vous preniez votre retraite à l’âge terme ou en cas de retraite anticipée à l’âge de 58 ansi. L’estimation du capital est le résultat d’un calcul hypothétique supposant que votre salaire et la rémunération de votre avoir de vieillesse demeurent constants jusqu’au moment de votre retraite. Pour le calcul de votre future rente annuelle, le capital estimé est multiplié par le taux de conversion actuel de votre caisse de pension en cas de retraite à l’âge réglementaire (mais au minimum 6.8% pour la partie obligatoire LPP) et par un taux de conversion réduit en cas de retraite anticipée. Vous pouvez sans autre faire une multitudes de simulations à ce sujet sur notre outil en ligne (EBC) afin de vous en faire une idée. (7)

Et si vous ne pouvez plus travailler…. (8)

En cas d’incapacité de gain pour cause de maladie ou d’accidentii, vous avez droit à une rente d’invalidité dont le taux minimal est défini par la loi mais qui peut être fixé de manière plus généreuse dans le plan de prévoyance. De plus, si vous avez des enfants, une rente d’enfant d’invalide en versée jusqu’à 18 ans révolus ou jusqu'à l'achèvement de la formation professionnelle, au maximum 25 ans. Le certificat de prévoyance vous indique également quel est le délai d’attente prévu pour la libération du paiement des cotisations. En d’autres termes, la caisse de pension continue à payer votre cotisation épargne jusqu’à votre retraite à votre place !

Et si vous décédez beaucoup trop tôt… (9)

Cette section indique quelles seront les prestations versées à vos proches survivants si vous deviez décéder avant la retraite. La loi prévoit certaines conditions pour l’octroi d’une rente de conjoint survivant (conjoint veuve ou veuf et partenaire enregistré) mais le plan de prévoyance peut fixer des conditions élargies. Le cas échéant, une rente d’orphelin est versée pour les enfants jusqu’à l’âge de 18 ans révolus ou jusqu'à l'achèvement de la formation professionnelle, au maximum 25 ans. Un capital décès (complémentaire) peut également être prévu dans votre plan de prévoyance.

Informations complémentaires - et quoi d'autre ?

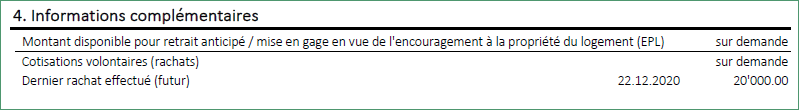

Dans le cadre de l’encouragement à la propriété, vous avez la possibilité, sous certaines conditions, d’utiliser une partie de votre avoir de vieillesse pour l’acquisition d’un logement, soit en effectuant un retrait anticipé, soit par une mise en gage du montant nécessaire. Le montant disponible à cet effet est indiqué dans cette partie du certificat de prévoyance.

D’autre part, vous pouvez, dans le respect des conditions prévues par la LPP et les autorités fiscales, verser des cotisations volontaires (rachats) pour combler des lacunes de prévoyance dues par exemple à des années de cotisations manquantes, des augmentations de salaire ou un divorce. Ces rachats vous permettent d’augmenter votre avoir de vieillesse (et donc le montant de vos prestations futures) et ils sont déductibles du revenu imposable. Le groupe FCT met à disposition un certificat de rachat spécifique regroupant toutes les obligations légales pour le calcul du rachat : montant maximal de rachat ou le montant racheté et la date du dernier rachat effectué.

Comme vous le voyez, le certificat de prévoyance n’est pas si compliqué et n’hésitez pas, de temps en temps, à faire appel aux conseils éclairés de votre gestionnaire dans le but peut-être d’optimiser votre situation.

i Ou 55 ans selon la décision de votre Commission de gestion ou Conseil de fondation : Art. 47 a